|

R·N·艾略特(Ralph N. Elliott)所發明的一種價格趨勢分析工具,它是一套完全觀察得來的規律,可用以分析股市指數、價格的走勢,它也是世界股市分析上運用最多,而又最難於了解和精通的分析工具。

艾略特認為,不管是股票還是商品價格的波動,都與大自然的潮汐,波浪一樣,一浪跟著一波,周而複始,具有相當程度的規律性,展現出周期循環的特點,任何波動均有跡有循。因此,投資者可以根據這些規律性的波動預測價格未來的走勢,在買賣策略上實施適用。

1.波浪理論的四個基本特點

(1)股價指數的上升和下跌將會交替進行;

(2)推動浪和調整浪是價格波動兩個最基本型態,而推動浪(即與大市走向一致的波浪)可以再分割成五個小浪,一般用第1浪、第2浪、第3浪、第4浪、第5浪來表示,調整浪也可以劃分成三個小浪,通常用A浪、B浪、C浪表示。

(3)在上述八個波浪(五上三落)完畢之後,一個循環即告完成,走勢將進入下一個八波浪循環;

(4)時間的長短不會改變波浪的形態,因為市場仍會依照其基本型態發展。波浪可以拉長,也可以縮細,但其基本型態永恒不變。

總之,波浪理論可以用一句話來概括:即“八浪循環”。

2.波浪的形態

那麼,如何來劃分上升五浪和下跌三浪呢?一般說來,八個浪各有不同的表現和特性:

第1浪:(1)幾乎半數以上的第1浪,是屬於營造底部型態的第一部分,第1浪是循環的開始,由於這段行情的上升出現在空頭市場跌勢後的反彈和反轉,買方力量並不強大,加上空頭繼續存在賣壓,因此,在此類第1浪上升之後出現第2浪調整回落時,其回檔的幅度往往很深;(2)另外半數的第1浪,出現在長期盤整完成之後,在這類第1浪中,其行情上升幅度較大,經驗看來,第1浪的漲幅通常是5浪中最短的行情。

第2浪:這一浪是下跌浪,由於市場人士誤以為熊市尚未結束,其調整下跌的幅度相當大,幾乎吃掉第1浪的升幅,當行情在此浪中跌至接近底部(第1浪起點)時,市場出現惜售心理,拋售壓力逐漸衰竭,成交量也逐漸縮小時,第2浪調整才會宣告結束,在此浪中經常出現圖表中的轉向型態,如頭底、雙底等。

第3浪:第3浪的漲勢往往是最大,最有爆發力的上升浪,這段行情持續的時間與幅度,經常是最長的,市場投資者信心恢複,成交量大幅上升,常出現傳統圖表中的突破訊號,例如裂口跳升等,這段行情走勢非常激烈,一些圖形上的關卡,非常輕易地被穿破,尤其在突破第1浪的高點時,是最強烈的買進訊號,由於第3浪漲勢激烈,經常出現“延長波浪”的現象。

第4浪:第4浪是行情大幅勁升後調整浪,通常以較複雜的型態出現,經常出現傾斜三角形”的走勢,但第4浪的底點不會低於第1浪的頂點。

第5浪:在股市中第5浪的漲勢通常小於第3浪,且經常出現失敗的情況,在第5浪中,二,三類股票通常是市場內的主導力量,其漲幅常常大於一類股(績優藍籌股、大型股),即投資人士常說的“雞犬升天”,此期市場情緒表現相當樂觀。

第A浪:在A浪中,市場投資人士大多數認為上升行情尚未逆轉,此時僅為一個暫時的回檔現象,實際上,A浪的下跌,在第5浪中通常已有警告訊號,如成交量與價格走勢背離或技術指標上的背離等,但由於此時市場仍較為樂觀,A浪有時出現平勢調整或者“之”字型態運行。

第B浪:B浪表現經常是成交量不大,一般而言是多頭的逃命線,然而由於是一段上升行情,很容易讓投資者誤以為是另一波段的漲勢,形成“多頭陷井”,許多人士在此期慘遭套牢。

第C浪:是一段破壞力較強的下跌浪,跌勢較為強勁,跌幅大,持續的時間較長久,而且出現全面性下跌。

從以上看來,波浪理論似乎頗為簡單和容易運用,實際上,由於其每一個上升/跌的完整過程中均包含有一個八浪循環,大循環中有小循環,小循環中有更小的循環,即大浪中有小浪,小浪中有細浪,因此,使數浪變得相當繁雜和難於把握,再加上其推劫浪和調整浪經常出現延伸浪等變化型態和複雜型態,使得對浪的准確劃分更加難以界定,這兩點構成了波浪理論實際運用的最大難點。

3.波浪之間的比例

波浪理論推測股市的升幅和跌幅采取黃金分割率和神秘數字去計算。一個上升浪可以是上一次高點的1.618,另一個高點又再乘以1.618,以此類推。

另外,下跌浪也是這樣,一般常見的回吐幅度比率有0.236(0.382×0.618),0.382,0.5,0.618等。

4.波浪理論內容的幾個基本的要點

(1)一個完整的循環包括八個波浪,五上三落。

(2)波浪可合並為高一級的浪,亦可以再分割為低一級的小浪。

(3)跟隨主流行走的波浪可以分割為低一級的五個小浪。

(4)1、3、5三個推浪中,第3浪不可以是最短的一個波浪。

(5)假如三個推動論中的任何一個浪成為延伸浪,其餘兩個波浪的運行時間及

幅度會趨一致。

(6)調整浪通常以三個浪的形態運行。

(7)黃金分割率奇異數字組合是波浪理論的數據基礎。

(8)經常遇見的回吐比率為0.382、0.5及0.618。

(9)第四浪的底不可以低於第一浪的頂。

(10)波浪理論包括三部分:型態、比率及時間,其重要性以排行先後為序。

(11)波浪理論主要反映群眾心理。越多人參與的市場,其准確性越高。

5.波浪理論的缺陷

(1)波浪理論家對現象的看法並不統一。每一個波浪理論家,包括艾略特本人,很多時都會受一個問題的困擾,就是一個浪是否已經完成而開始了另外一個浪呢?有時甲看是第一浪,乙看是第二浪。差之毫厘,失之千裏。看錯的後果卻可能十分嚴重。一套不能確定的理論用在風險奇高的股票市場,運作錯誤足以使人損失慘重。

(2)甚至怎樣才算是一個完整的浪,也無明確定義,在股票市場的升跌次數絕大多數不按五升三跌這個機械模式出現。但波浪理論家卻曲解說有些升跌不應該計算入浪裏面。數浪(Wave Count)完全是隨意主觀。

(3)波浪理論有所謂伸展浪(Extension Waves),有時五個浪可以伸展成九個浪。但在什麼時候或者在什麼准則之下波浪可以伸展呢?艾略特卻沒有明言,使數浪這回事變成各自啟發,自己去想。

(4)波浪理論的浪中有浪,可以無限伸延,亦即是升市時可以無限上升,都是在上升浪之中,一個巨型浪,一百幾十年都可以。下跌浪也可以跌到無影無蹤都仍然是在下跌浪。只要是升勢未完就仍然是上升浪,跌勢未完就仍然在下跌浪。這樣的理論有什麼作用?能否推測浪頂浪底的運行時間甚屬可疑,等於純粹猜測。

(5)艾略特的波浪理論是一套主觀分析工具,毫無客觀准則。市場運行卻是受情緒影響而並非機械運行。波浪理論套用在變化萬千的股市會十分危險,出錯機會大於一切。

(6)波浪理論不能運用於個股的選擇上。

“做大勢者賺大錢,做小勢者賺小錢,逆勢而行老虧老本”,這是在資本市場投資操作中的經典之言。股市的股價起伏跌蕩,往往會使許多小利就開溜的投資者丈二和尚摸不清頭腦,於是乎在實際操作中只能浮躁地追漲殺跌、聞風而動,錯失許多本該做一波行情的絕好良機。

股價的波動乍看似乎毫無規律可循,其實股價的運動如同大自然中的海浪潮汐,有其不可抗拒的自然規律,大自然中的海浪潮汐有潮漲潮平潮落。潮漲時雖然時時會夾雜浪尖浪底,但隨著時間的推移,每一個浪底都會超過前一波的浪尖;潮落時,雖然亦會時時夾雜著許許多多的浪尖浪底,但隨著時間的推移,每一個浪尖都會低於前一波的浪尖。

股價的波動與在自然中的潮汐現象極其相似,在多頭市況下,每一個高價都會是後一波的墊底價,在空頭市況下,每一個底價都會是後一波的天價。如果投資者能審時度勢,把握股價的波動大勢趨向的話,不必老圍著股價的小小波動而忙出忙進,而隨著大勢一路做多或一路做空,這樣既能抓住有利時機賺取大錢,又能規避不測之險及時停損,艾略特的波浪理論為投資者很好地提供了判別股價波動大勢的有效工具。

艾略特(Ralph N. Elliot,1871-1948)是波浪理論的創始者,他曾經是專業的會計師,專精於餐館業與鐵路業,由於在中年染上重病,在1927年退休,長期住在加州休養。就在他休養的康複時期,他發展出自已的股價波浪理論,很顯然,艾略特的波浪理論是受到道氏理論的影響,而有許多的共同點,道氏理論主要對股市的發展趨勢給予了較完美的定性解釋,而艾略物則在定量分析上提出了獨到的見解。

艾略特的大量股市理論論文主要是在1939年發現的,在1946距艾略特去世前兩年,艾略特明確地寫下了波浪理論專著“Natre's law -The Secnt of the universe”。這一書名聽來有些誇大。這是因為艾略特自認為他的股市理論是屬於大自然法則的一部分,這一法則支配人類所有的活動,我們暫且不去考究這一定言,而將注意力集中在他對股市規律的研究。

許多從事過波浪理論研究並在實際操作中付諸實施的投資者都曾會感到波浪理論不易領會,甚至望而生畏。波浪理論的基本原則其實很簡單,讀者在不久將會發現波浪理論涵蓋的許多要點。看起來似曾相識,這是因為波浪理論的許多架構,相當符合道氏理論的原理和傳統的圖型技術。不過,波浪理論已超越傳統的圖型分析技術,能夠針對市場的波動,提供全盤性的分析角度、得以解釋特定的圖形型態發展的原因與時機,以及圖形本身所代表的意義,波浪理論同時也能夠幫助市場分析師、找出市場循環周期的所在。

曾經有人說過,多數的技術分析,在本質上是屬於逐勢分析。道氏理論,且不談其所有的優點,也是在趨勢形成之後,才出現確認的訊號,波浪理論則能更進一步的對頭部與底部作出預警訊號,而且能以較傳統的分析方法加以確認,在以下的章節,我們將重點指出波浪理論與較為人熟知的圖型分析的兩者之間的共同點。

(二) 數浪的基本規則

投資者應了解,艾略特的波浪理論其關鍵主要包括三個部分,第一,為波浪的形態;第二,為浪與浪之間的比例關系;第三,作為浪間的時間間距。而這三者之間,浪的形態最為重要。

波浪的形態,是艾略特波浪理論的立論基礎,所以,數浪的正確與否,對成功運用波浪理論進行投資時機的掌握至關重要。 所謂數浪的基本規則,只有兩條。如果投資者能對這兩條基本數浪規則在平時運用中堅守不移,可以說已經成功了一半。

數浪的兩條基本規則: 一、第三浪(第三推動)永遠不允許是第一至第五浪中最短的一個浪。在股價的實際走勢中,通常第三浪是最具有爆炸性的一浪,也經常會成為最長的一個浪。 二、第四個浪的底部,不可以低於第一個浪的浪頂。

除了以上兩個在數浪時的鐵律外,還有兩個補充規則,這兩個補充規則並非是牢不可破的鐵律,它主要是幫助投資者能更好的判別浪型,協助正確數浪工作。

補充規則一:交替規則,如果在整個浪形循環中,第二個浪以簡單的形態出現,則第四浪多數會以較為複雜的形態出現。第二浪和第四浪就性質而言,都屬於逆流行走的調整浪,而調整浪的形態有許許多多種子類型。這條補充規則,能較好地幫助投資者分析和推測市場價格的未來發展和變化,從而把握住出入的時機。

補充規則二:股市在上升一段後進入調整期,尤其是當調整浪乃屬於第四浪的時候,多數會在較低一級的第四浪內完成。通常性情況下,會在接近終點附近完結。這條補充規則主要是為投資者提供調整的終結點,從而使投資者了解在調整臨近終結時,應注意做多、做空時的策略。不使投資者操作犯方向性的大錯,鑄成不可逆轉的局面。

(三) 波浪的特性

波浪理論在具體運用中,常常會遇到較為難以分辨的市況,發現幾個同時可以成立的數浪方式。所以,投資者有必要了解各個波浪的特性。

第一浪在整個波浪循環開始後,一般市場上大多數投資者並不會馬上就意識到上升波段已經開始。所以,在實際走勢中,大約半數以上的第一浪屬於修築底部形態的一部分。由於第一浪的走出一般產生於空頭市場後的末期,所以,市場上的空頭氣氛以及習慣於空頭市場操作的手法未變,因此,跟隨著屬於築底一類的第一浪而出現的第二浪的下調幅度,通常都較大。

第二浪 上面已經提過,通常第二浪在實際走勢中調整幅度較大,而且還具有較大的殺傷力,這主要是因為市場人士常常誤以為熊市尚未結束,第二浪的特點是成交量逐漸萎縮,波動幅度漸漸變窄,反映出拋盤壓力逐漸衰竭,出現傳統圖形中的轉向形態,例如常見的頭肩、雙底等。

第三浪第三浪在絕大多數走勢中,屬於主升段的一大浪,因此,通常第三浪屬於最具有爆炸性的一浪。它的最主要的特點是:第三浪的運行時間通常會是整個循環浪中的最長的一浪,其上升的空間和幅度亦常常最大;第三浪的運行軌跡,大多數都會發展成為一漲再漲的延升浪;在成交量方面,成交量急劇放大,體現出具有上升潛力的量能;在圖形上,常常會以勢不可擋的跳空缺口向上突破,給人一種突破向上的強烈訊號。

第四浪 從形態的結構來看,第四浪經常是以三角形的調整形態進行運行。第四浪的運行結束點,一般都較難預見。同時,投資者應記住,第四浪的浪底不允許低於第一浪的浪頂。

第五浪在股票市場中,第五浪是三大推動浪之一,但其漲幅在大多數情況下比第三浪小。第五浪的特點是市場人氣較為高漲,往往樂觀情緒充斥整個市場。從其完成的形態和幅度來看,經常會以失敗的形態而告終。在第五上升浪的運行中,二、三線股會突發奇想,普遍上升,而常常會升幅極其可觀。

A浪 在上升循環中,A浪的調整是緊隨著第五浪而產生的,所以,市場上大多數人士會認為市勢仍未逆轉,毫無防備之心,只看作為一個短暫的調整。A浪的調整形態通常以兩種形式出現,平坦型形態與三字形形態,它與B浪經常以交叉形式進行形態交換。

B浪 B浪的上升常常會作為多方的單相思,升勢較為情緒化,這主要是市場上大多數人仍未從牛市沖天的市道中醒悟過來,還以為上一個上升尚未結束,在圖表上常常出現牛市陷阱,從成交量上看,成交稀疏,出現明顯的價量背離現象,上升量能已接濟不上。

C浪 緊隨著B浪而後的是C浪,由於B浪的完成頓使許多市場人士兵醒悟,一輪多頭行情已經結束,期望繼續上漲的希望徹底破滅,所以,大盤開始全面下跌,從性質上看,其破壞力較強。

(四) 波浪等級劃分

艾略特波浪理論中的基本信條之一是“時間的長短不會改變波浪的形態,因為市場仍會依照其基本的形態發展。波浪在其運行中可以拉長,亦可以縮短,但其根本的形態則永恒不變。”根據上述理論,一個超級循環的波浪,與一個極短線的波浪(例如分時價格走勢)比較,其基本的形態與會依照一定的模式進行。分析的方法亦大同小異。所不同者,乃涉及的波浪級數高低有異而已。

在艾略特的波浪理論中,他將股市運動中的波浪級數分為九級,從他那時研究所得到的資料將最小至最大的波浪給予不同的名稱。不過名稱對於波浪分析者工作實際上並不重要。通常而言,一個超級循環的波浪可包含數年甚至數十年的走勢。至於微波和最細波,則屬於短期的波浪,需要利用每小時走勢圖方能加以分析。

由以上的論述,我們可以對股市的波浪劃分情況作個結論:

1、股價的運動方式不是單純的呈一條直線,而是如波浪起伏而變化的。

2、推動波或主要趨勢行進方向相關的波浪,可細分為五個小級波浪,修正波或者和主要趨勢行進方向相反的波浪,可細分三個更小等級的波浪。

3、當一個完整股市的八波運動構成一個周期(五升三跌)後,這個周期便又成為另一個更大等級的股市周期中的一部分。

4、波浪的形狀會成為擴張或緊縮式行進,但其基本形態並不因時間而改變。

(五) 神奇數字系列

一、斐波南希數列為波浪理論的結構基礎

艾略特,波浪理論的開山祖師,在1934年公開發表波浪理論,指出股市走勢依據一定的模式發展,漲落之間,各種波浪有節奏地重複出現,艾略特創立的波浪理論,屬於一整套精細的分析工具,包括下列三個課題:1、波浪運行的形態;2、浪與浪之間的比率;3、時間星期。

艾略特在1946年發表的第二本著作,索性就命名為《大自然的規律》(Nature's Law)。波浪理論第二個重要課題,系浪與浪之間的比率,而該比率實際上跟隨神奇數字系列發展。艾略特在《大自然的規律》一書中談到,其波浪理論的數字基礎是一系列的數列,是斐波南希在13世紀時所發現的,因此,此數列一般卻稱之謂斐波南希數列。

神奇數字系列本身屬於一個極為簡單的數字系列,但其間展現的各種特點,令人對大自然奧秘,感歎玄妙之餘,更多一份敬佩。其實早在中國《道德經》第四十三章中就道出了神奇數字系列的真諦:“道生一,一生二,二生三,三生萬物。”神奇數字系列包括下列數字: 1,2,3,5,8,13,21,34,55,89,144,233,377,610,987,1597……直至無限。

構成斐波南希神奇數字系列的基礎非常簡單,由1,2,3開始,產生無限數字系列,而3,實際上為1與2之和,以後出現的一系列數字,全部依照上述簡單的原則,兩個連續出現的相鄰數字相加,等於一個後面的數字。例如3加5等於8,5加8等於13,8加13等於21,……直至無限。表面看來,此一數字系列很簡單,但背後卻隱藏著無窮的奧妙。

二、平方的秘密

俄羅斯著名數學家韋羅斯利夫,曾經發表的神奇數字研究論文報告中,提示許多有關斐波南希神奇數字的神秘性,其中之一就是神奇數字平方的秘密。

1、由1開始,可能隨意選取連續出現的相鄰兩神奇數字,數目可不限,先將這些神奇數字進行平方,然後將平方所得數字進行相加,其和必定等於最後一個神奇數字與接著出現的下一個神奇數字相乘。

2、除了上述出現的兩個連續出現的神奇數字的平方具有的神奇的關系外,還具有兩個相隔出現的神奇數字平方的神奇關系。其方法就是兩相隔神奇數字的高位神奇數字的平方減去低位神奇數字的平方,兩平方數字之差的結果必然屬於另一個神奇數字。例: 5×5-2×2=21 8×8-3×3=55 13×13-5×5=144…… 由上述分析,讀者不難理解,平方在波浪理論的定量分析上亦占有一定的地位。例如,全世界獨一無二的驚世股票豫園商城從其100元的票面飆升至10000元之上,正巧是其起始價的平方值附近。是否我們可鬥膽地說,滬市的起點是100附近,則未來等待它的目標10000點?

三、神奇數字比率 波浪比波浪之間的比例,經常出現的數字,包括0.236, 0.382, 0.618以及1.618等,這些數字中的0.382和0.618我們亦稱之為黃金分割比率。實際上,上述比率的來源,亦來自於神奇數字系列。

1、在斐波南希的神奇數字系列中,任取相鄰兩神奇數字,將低位的神奇數字比上高位的神奇數字,其計算的結果會逐漸接近於0.618,數值位愈高的數字,其比率會更接近於0.618。 2、在斐波南希的神奇數字系列中,任取相鄰兩神奇數字,若與上述相反,將高位的神奇數字比上低位的神奇數字,則其計算的結果會漸漸趨近於1.618。同理,數值位取得愈高,則此比率會愈接近於1.618, 3、若取相鄰隔位兩個神奇數字相除,則通過高位與低位兩數字的交換,可分別得到接近於038.2及2.618的比率。 4、將0.382與0.618兩個重要的神奇數字比率相乘則可得另一重要的神奇數字比率:0.382×0.618=0.236 上述幾個由神奇數字演變出來的重要比率:0.236,0.382,2.618以及0.5(其中0.236和0.618是著名的黃金分割比率)是波浪理論中預測未來的高點或低點的重要工具。

四、神奇數字與股價波浪在波浪理論的範疇內,多頭市況(牛市)階段可以由一個上升浪代表,亦可以劃分為五個小浪,或者進一步劃分為二十一個次級浪甚至還可以繼續細分出長至八十九個細浪,對於空頭市況(熊市)階段,則可以由一個大的下跌浪代表,同樣對一個大的下跌浪可以劃分為三個次級波段。或者可以進一步地再劃分出十三個低一級的波浪甚至最後可看到五十五個細浪。

綜上所述,我們可以不難理解地得出這樣的結論,一個完整的升跌循環,可以劃分為二、八、三十四或一百四十四個波浪。在此不難發現,上面出現的數目字,包括1、2、3、5、8、13、21、34、55、89及144,全部都屬於神奇數字系列。

浪與浪之間的比率關系,亦經常受到斐波南希神奇數字組合比率的影響,下面我們介紹神奇比率與度量浪與浪之間的比例關系的具體運用:

1、對於推動浪來說,如果推動浪中的一個子浪成為延伸浪的話,則其他兩個推動浪不管其運行的幅度還是運行的時間,都將會趨向於一致。也就是說,當推動浪中的第三浪在走勢中成為延伸浪時,則其他兩個推動浪,第一浪與第五浪的升幅和運行時間將會大致趨於相同。假如並非完全相等。則極有可能以0.618的關系相互維系。

2、第五浪最終目標,可以根據第一浪浪底至第二浪浪頂距離來進行預估,他們之間的關系,通常亦包含有神奇數字組合比率的關系。

3、對於A-B-C三波段調整浪來說,C浪的最終目標值可能根據A浪的幅度來預估。C浪的長度,在實際走勢中,會經常是A浪的1.618倍。當然我們也可以用下列公式預測C浪的下跌目標:A浪浪底減A浪乘0.618;

4、對於對稱三角形的整理形態的波浪走勢來看,在對稱三角形內,每個浪的升跌幅度與其他浪的比率,通常以0.618的神奇比例互相維系。

所以,波浪理論與神奇數字,關系親密。為使讀者能較好地運用神奇數字對波浪的定量分析,下面列出與神奇數字比率及其派生出來的數字比率的特性:

(一)0.382:第四浪常見的回吐比率及部分第二浪的回吐百分比,B浪的回吐過程(ABC浪以之字形運行);

(二)0.618:大部分第二浪的調整深度。對於ABC浪以之字形出現時,B浪的調整比率。第五浪的預期目標與0.618有關。三角形內的浪浪之音質比例由0.618來維系;

(三)0.5:0.5是0.382與0.618之間的中間數,作為神奇數比率的補充。對於ABC之字型調整浪,B浪的調整幅度經常會由0.5所維系。

(四)0.236:是由0.382與0.618兩神奇數字比率相乘派生出來的比率值。有時會作為第三浪或第四浪的回吐比率,但一般較為少見,常常是在事後才如夢初醒,調整過程已經結束;

(五)1.236與1.382:對於ABC不規則的調整形態,我們可以利用B浪與A浪的關系,借助1.236與1.382兩神奇比例數字來預估B浪的可能目標值;

(六)1.618:由於第三浪在三個推動浪中多數為最長一浪,以及大多數C 浪極具破壞力。所以,我們可以利用1.618來維系第一浪與第三浪的比例關系和C 浪與A浪的比例關系;對於斐波南希神奇系列數字,讀者已經了解到在波浪理論中,尤其在對波浪理論的定量分析中,起著極其重要的作用。其中0.382與0.618為常用的兩個神奇數字比率。其使用頻率較其它的比率要高得多。

在使用上述神奇數字比率時,投資者和分析者若與波浪形態配合,再加上動力系統指標的協助,能較好地預估股價見頂見底的訊號。

另一方面,如果回吐幅度超過45%,則可以斷言0.382的支撐或阻力作用已失去。

同樣,當調整幅度超過70%時,亦表明0.618防線宣告失守。根據上述原則,投資者在具體操作時可以利用它來設置停損點。

(七) 波浪理論的四個基本特點

1、股價指數的上升和下跌將會交替進行。

2、推動浪和調整浪是價格波動兩個最基本型態,而推動浪(即與大市走向一致的波浪)可以再分割成五個小浪,一般用第1浪、第2浪、第3浪、第4浪、第5浪來表示,調整浪也可以劃分成三個小浪,通常用A浪、B浪、C浪表示。

3、在上述八個波浪(五上三落)完畢之後,一個循環即告完成,走勢將進入下一個八波浪循環。

4、時間的長短不會改變波浪的形態,因為市場仍會依照其基本型態發展。波浪可以拉長,也可以縮細,但其基本型態永恒不變。

總之,波浪理論可以用一句話來概括:即"八浪循環"。

(八) 波浪的形態

如何來劃分上升五浪和下跌三浪呢?一般說來,八個浪各有不同的表現和特性:

第1浪:(1)幾乎半數以上的第1浪,是屬於營造底部型態的第一部分,第1浪是循環的開始,由於這段行情的上升出現在空頭市場跌勢後的反彈和反轉,買方力量並不強大,加上空頭繼續存在賣壓,因此,在此類第1浪上升之後出現第2浪調整回落時,其回檔的幅度往往很深;(2)另外半數的第1浪,出現在長期盤整完成之後,在這類第1浪中,其行情上升幅度較大,經驗看來,第1浪的漲幅通常是5浪中最短的行情。

第2浪:這一浪是下跌浪,由於市場人士誤以為熊市尚未結束,其調整下跌的幅度相當大,幾乎吃掉第1浪的升幅,當行情在此浪中跌至接近底部(第1浪起點)時,市場出現惜售心理,拋售壓力逐漸衰竭,成交量也逐漸縮小時,第2浪調整才會宣告結束,在此浪中經常出現轉向型態,如頭底、雙底等。

第3浪:第3浪的漲勢往往是最大,最有爆發力的上升浪,這段行情持續的時間與幅度,經常是最長的,市場投資者信心恢複,成交量大幅上升,常出現傳統圖表中的突破訊號,例如裂口跳升等,這段行情走勢非常激烈,一些圖形上的關卡,非常輕易地被穿破,尤其在突破第1浪的高點時,是最強烈的買進訊號,由於第3浪漲勢激烈,經常出現"延長波浪"的現象。

第4浪:第4浪是行情大幅勁升後調整浪,通常以較複雜的型態出現,經常出現"傾斜三角形"的走勢,但第4浪的底點不會低於第1浪的頂點。

第5浪:在股市中第5浪的漲勢通常小於第3浪,且經常出現失敗的情況,在第5浪中,二、三類股票通常是市場內的主導力量,其漲幅常常大於一類股(績優藍籌股、大型股),即投資人士常說的"雞犬升天",此時市場情緒表現相當樂觀。

第A浪:在A浪中,市場投資人士大多數認為上升行情尚未逆轉,此時僅為一個暫時的回檔現象,實際上,A浪的下跌,在第5浪中通常已有警告訊號,如成交量與價格走勢背離或技術指標上的背離等,但由於此時市場仍較為樂觀,A浪有時出現平勢調整或者"之"字型態運行。

第B浪:B浪表現經常是成交量不大,一般而言是多頭的逃命線,然而由於是一段上升行情,很容易讓投資者誤以為是另一波段的漲勢,形成"多頭陷井",許多人士在此期慘遭套牢。

第C浪:是一段破壞力較強的下跌浪,跌勢較為強勁,跌幅大,持續的時間較長久,而且出現全面性下跌。

從以上看來,波浪理論似乎頗為簡單和容易運用,實際上,由於其每一個上升/下跌的完整過程中均包含有一個八浪循環,大循環中有小循環,小循環中有更小的循環,即大浪中有小浪,小浪中有細浪,因此,使數浪變得相當繁雜和難於把握,再加上其推動浪和調整浪經常出現延伸浪等變化型態和複雜型態,使得對浪的准確劃分更加難以界定,這兩點構成了波浪理論實際運用的最大難點。

(九) 波浪理論的幾個基本要點

1、一個完整的循環包括八個波浪,五上三落。

2、波浪可合並為高一級的浪,亦可以再分割為低一級的小浪。

3、跟隨主流行走的波浪可以分割為低一級的五個小浪。

4、1、3、5三個波浪中,第3浪不可以是最短的一個波浪。

5、假如三個推動論中的任何一個浪成為延伸浪,其餘兩個波浪的運行時間及幅度會趨一致。

6、調整浪通常以三個浪的形態運行。

7、黃金分割率奇異數字組合是波浪理論的數據基礎。

8、經常遇見的回吐比率為0.382、0.5及0.618。

9、第四浪的底不可以低於第一浪的頂。

10、波浪理論包括三部分:型態、比率及時間,其重要性以排行先後為序。

11、波浪理論主要反映群眾心理。越多人參與的市場,其准確性越高。

The Elliott Wave Principle is a form of technical analysis that traders use to analyze financial market cycles and forecast market trends by identifying extremes in investor psychology, highs and lows in prices, and other collective factors. Ralph Nelsom Elliot (1871–1948), a professional accountant, discovered the underlying social principles and developed the analytical tools in the 1930s. He proposed that market prices unfold in specific patterns, which practitioners today call Elliott waves, or simply waves. Elliott published his theory of market behavior in the book The Wave Principle in 1938, summarized it in a series of articles in Financial World magazine in 1939, and covered it most comprehensively in his final major work, Nature’s Laws: The Secret of the Universe in 1946. Elliott stated that "because man is subject to rhythmical procedure, calculations having to do with his activities can be projected far into the future with a justification and certainty heretofore unattainable."

Overall design

The Elliot Wave Principle posits that collective investor psychology, or crowd psychology, moves between optimism and pessimism in natural sequences. These mood swings create patterns evidenced in the price movements of markets at every degree of trend or time scale.

In Elliott's model, market prices alternate between an impulsive, or motive phase, and a corrective phase on all time scales of trend, as the illustration shows. Impulses are always subdivided into a set of 5 lower-degree waves, alternating again between motive and corrective character, so that waves 1, 3, and 5 are impulses, and waves 2 and 4 are smaller retraces of waves 1 and 3. Corrective waves subdivide into 3 smaller-degree waves starting with a five-wave counter-trend impulse, a retrace, and another impulse. In a bear market the dominant trend is downward, so the pattern is reversed—five waves down and three up. Motive waves always move with the trend, while corrective waves move against it.

Degree

The patterns link to form five and three-wave structures which themselves underlie self-similar wave structures of increasing size or higher degree. Note the lower most of the three idealized cycles. In the first small five-wave sequence, waves 1, 3 and 5 are motive, while waves 2 and 4 are corrective. This signals that the movement of the wave one degree higher is upward. It also signals the start of the first small three-wave corrective sequence. After the initial five waves up and three waves down, the sequence begins again and the self-similar fractal geometry begins to unfold according to the five and three-wave structure which it underlies one degree higher. The completed motive pattern includes 89 waves, followed by a completed corrective pattern of 55 waves.

Each degree of a pattern in a financial market has a name. Practitioners use symbols for each wave to indicate both function and degree—numbers for motive waves, letters for corrective waves (shown in the highest of the three idealized series of wave structures or degrees). Degrees are relative; they are defined by form, not by absolute size or duration. Waves of the same degree may be of very different size and/or duration.

The classification of a wave at any particular degree can vary, though practitioners generally agree on the standard order of degrees (approximate durations given):

- Grand supercycle: multi-century

- Supercycle: multi-decade (about 40-70 years)

- Cycle: one year to several years (or even several decades under an Elliott Extension)

- Primary: a few months to a couple of years

- Intermediate: weeks to months

- Minor: weeks

- Minute: days

- Minuette: hours

- Subminuette: minutes

Elliott Wave personality and characteristics

Elliott wave analysts (or Elliotticians) hold that each individual wave has its own signature or characteristic, which typically reflects the psychology of the moment. Understanding those personalities is key to the application of the Wave Principle; they are defined below. (Definitions assume a bull market in equities; the characteristics apply in reverse in bear markets.)

Pattern recognition and fractals

Elliott's market model relies heavily on looking at price charts. Practitioners study developing trends to distinguish the waves and wave structures, and discern what prices may do next; thus the application of the wave principle is a form of pattern recognition.

The structures Elliott described also meet the common definition of a fractal (self-similar patterns appearing at every degree of trend). Elliott wave practitioners say that just as naturally-occurring fractals often expand and grow more complex over time, the model shows that collective human psychology develops in natural patterns, via buying and selling decisions reflected in market prices: "It's as though we are somehow programmed by mathematics. Seashell, galaxy, snowflake or human: we're all bound by the same order."

Elliott wave rules and guidelines

A correct Elliott wave "count" must observe three rules: 1) Wave 2 always retraces less than 100% of wave 1; 2) Wave 3 cannot be the shortest of the three impulse waves, namely waves 1, 3 and 5; 3) Wave 4 does not overlap with the price territory of wave 1, except in the rare case of a diagonal triangle. A common guideline observes that in a five-wave pattern, waves 2 and 4 will often take alternate forms; a sharp move in wave 2, for example, will suggest a mild move in wave 4. Corrective wave patterns unfold in forms known as zigzags, flats, or triangles. In turn these corrective patterns can come together to form more complex corrections.

Fibonacci relationships

R. N. Elliott's analysis of the mathematical properties of waves and patterns eventually led him to conclude that "The Fibonacci Summation Series is the basis of The Wave Principle".Numbers from the Fibonacci sequence surface repeatedly in Elliott wave structures, including motive waves (1, 3, 5), a single full cycle (8 waves), and the completed motive (89 waves) and corrective (55 waves) patterns. Elliott developed his market model before he realized that it reflects the Fibonacci sequence. "When I discovered The Wave Principle action of market trends, I had never heard of either the Fibonacci Series or the Pythagorean Diagram".

The Fibonacci sequence is also closely connected to the Golden ratio (1.618). Practitioners commonly use this ratio and related ratios to establish support and resistance levels for market waves, namely the price points which help define the parameters of a trend. See Fibonacci retracement.

Finance professor Roy Batchelor and researcher Richard Ramyar, a former Director of the United Kingdom Society of Technical Analysts and Head of UK Asset Management Research at Reuters Lipper, studied whether Fibonacci ratios appear non-randomly in the stock market, as Elliott's model predicts. The researchers said the "idea that prices retrace to a Fibonacci ratio or round fraction of the previous trend clearly lacks any scientific rationale". They also said "there is no significant difference between the frequencies with which price and time ratios occur in cycles in the Dow Jones Industrial Average, and frequencies which we would expect to occur at random in such a time series".

Robert Prechter replied to the Batchelor–Ramyar study, saying that it "does not challenge the validity of any aspect of the Wave Principle...it supports wave theorists' observations," and that because the authors had examined ratios between prices achieved in filtered trends rather than Elliott waves, "their method does not address actual claims by wave theorists". The Socionomics Institute also reviewed data in the Batchelor–Ramyar study, and said these data show "Fibonacci ratios do occur more often in the stock market than would be expected in a random environment".

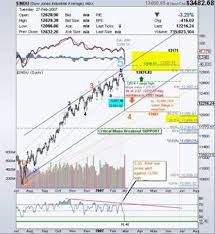

- Example of the Elliott Wave Principle and the Fibonacci relationship

-

From sakuragi_indofx, "Trading never been so easy eh," December 2007.

The GBP/JPY currency chart gives an example of a fourth wave retracement apparently halting between the 38.2% and 50.0% Fibonacci retracements of a completed third wave. The chart also highlights how the Elliott Wave Principle works well with other technical analysis tendencies as prior support (the bottom of wave-1) acts as resistance to wave-4. The wave count depicted in the chart would be invalidated if GBP/JPY moves above the wave-1 low.

After Elliott

Following Elliott's death in 1948, other market technicians and financial professionals continued to use the wave principle and provide forecasts to investors. Charles Collins, who had published Elliott's "Wave Principle" and helped introduce Elliott's theory to Wall Street, ranked Elliott's contributions to technical analysis on a level with Charles Dow. Hamilton Bolton, founder of The Bank Credit Analyst, provided wave analysis to a wide readership in the 1950s and 1960s. Bolton introduced Elliott's wave principle to A.J. Frost, who provided weekly financial commentary on the Financial News Network in the 1980s. Frost co-authored Elliott Wave Principle with Robert Prechter in 1978.

Rediscovery and current use

Robert Prechter came across Elliott's works while working as a market technician at Merril Lynch. His prominence as a forecaster during the bull market of the 1980s brought the greatest exposure to date to Elliott's work, and today Prechter remains the most widely known Elliott analyst.

Among market technicians, wave analysis is widely accepted as a component of their trade. Elliott's Wave principle is among the methods included on the exam that analysts must pass to earn the Chartered Market Technician (CMT) designation, the professional accreditation developed by the Market Technicials Association (MTA).

Robin Wilkin, Ex-Global Head of FX and Commodity Technical Strategy at JP Morgan Chase, says "the Elliott Wave principle ... provides a probability framework as to when to enter a particular market and where to get out, whether for a profit or a loss."

Jordan Kotick, Global Head of Technical Strategy at Barclays Capital and past President of the Market Technicians Association, has said that R. N. Elliott's "discovery was well ahead of its time. In fact, over the last decade or two, many prominent academics have embraced Elliott’s idea and have been aggressively advocating the existence of financial market fractals."

One such academic is the physicistDidier Somette, visiting professor at the Department of Earth and Space Science and the Institute of Geophysics and Planetary Physics at UCLA. In a paper he co-authored in 1996 ("Stock Market Crashes, Precursors and Replicas") Sornette said,

It is intriguing that the log-periodic structures documented here bear some similarity with the "Elliott waves" of technical analysis ... A lot of effort has been developed in finance both by academic and trading institutions and more recently by physicists (using some of their statistical tools developed to deal with complex times series) to analyze past data to get information on the future. The 'Elliott wave' technique is probably the most famous in this field. We speculate that the "Elliott waves", so strongly rooted in the financial analysts’ folklore, could be a signature of an underlying critical structure of the stock market.

Paul Tudor Jones, the billionaire commodity trader, calls Prechter and Frost's standard text on Elliott "a classic," and one of "the four Bibles of the business":

[Magee and Edwards'] Technical Analysis of Stock Trends and The Elliott Wave Theorist both give very specific and systematic ways to approach developing great reward/risk ratios for entering into a business contract with the marketplace, which is what every trade should be if properly and thoughtfully executed.

Criticism

The premise that markets unfold in recognizable patterns contradicts the efficient market hypothesis, which states that prices cannot be predicted from market data such as moving averages and volume. By this reasoning, if successful market forecasts were possible, investors would buy (or sell) when the method predicted a price increase (or decrease), to the point that prices would rise (or fall) immediately, thus destroying the profitability and predictive power of the method. In efficient markets, knowledge of the Elliott Wave Principle among traders would lead to the disappearance of the very patterns they tried to anticipate, rendering the method, and all forms of technical analysis, useless.

Benoit Mandelbrot has questioned whether Elliott waves can predict financial markets:

But Wave prediction is a very uncertain business. It is an art to which the subjective judgement of the chartists matters more than the objective, replicable verdict of the numbers. The record of this, as of most technical analysis, is at best mixed.

Robert Prechter had previously stated that ideas in an article by Mandelbrot"originated with Ralph Nelson Elliott, who put them forth more comprehensively and more accurately with respect to real-world markets in his 1938 book The Wave Principle."

Critics also warn the wave principle is too vague to be useful, since it cannot consistently identify when a wave begins or ends, and that Elliott wave forecasts are prone to subjective revision. Some who advocate technical analysis of markets have questioned the value of Elliott wave analysis. Technical analyst David Aronson wrote:

The Elliott Wave Principle, as popularly practiced, is not a legitimate theory, but a story, and a compelling one that is eloquently told by Robert Prechter. The account is especially persuasive because EWP has the seemingly remarkable ability to fit any segment of market history down to its most minute fluctuations. I contend this is made possible by the method's loosely defined rules and the ability to postulate a large number of nested waves of varying magnitude. This gives the Elliott analyst the same freedom and flexibility that allowed pre-Copernican astronomers to explain all observed planet movements even though their underlying theory of an Earth-centered universe was wrong.

|