|

.png) Dr. Wealth 財富博士 Dr. Wealth 財富博士

.png)

七大種類; 消費 物價 製造業 就業 房屋 景氣 國際金融 經濟指標變動率計算方法

1. 消費

消費者信貸餘額 - Consumer Credit 消費者信貸餘額 - Consumer Credit

包括用於購買商品和服務的將於兩個月及兩個月以上償還的家庭貸款。

在西方國家,貸款消費是一種很普遍的現象,在購買大宗商品,比如房屋、汽車,或是購買大宗服務,比如接受大學教育等情況下,向銀行申請貸款的民眾數量會相當多,從而形成消費者信貸餘額。

外匯市場關注的是隨季節調整的超前淨信貸餘額,一般來講,消費者信貸餘額增加表明消費支出和對經濟的樂觀情緒增加,這種情形通常產生於經濟擴張時期,信貸餘額下降表明消費支出減少,並可能伴隨著對未來經濟活動的悲觀情緒。通常來講,如果消費者信貸餘額不出現大幅波動的話,外匯市場對該數據的反應並不強烈。同時,我們不能孤立的解讀消費者信貸餘額,要結合其他數據綜合考察。

密歇根大學消費者信心指數 – Consumer Sentiment Index of Michigan university 密歇根大學消費者信心指數 – Consumer Sentiment Index of Michigan university

密歇根大學消費者信心指數為美國密歇根大學研究人員對消費者關於個人財務狀況和國家經濟狀況的看法進行定期調查並進行的相應評估。

美國密歇根大學研究人員利用對500至600名成年人原始調查數據,計算出經過季節調整後的消費者信心、現況指數(包括目前財務狀況和購買狀況)和預期指數(包括未來一年和五年的預期財務狀況和經濟狀況)。出於指數計算的需要,研究人員設定1966年第一季度的結果為100。

長期以來,該數據為消費者態度變化的把握提供了一個有價值的指引,進而可以較好地預測消費行為。另外,與其他同類用途的數據相比,該數據波動性更小,表現地更為穩定。與經濟咨商會的消費者信心指數相比,密西根大學消費者信心指數與消費者支出之間的相關性更為密切。

如果消費者信心上升,債券市場將之視為利空,價格下跌;股票市場則通常視之為利好。美元匯率通常從聯儲尋求暗示,若消費者信心上升,則意味著消費增長,經濟走強,聯儲可能會提高利率,那美元就會相應走強。

汽車銷售 – AutoSales 汽車銷售 – AutoSales

汽車銷售是消費者支出的重要組成部分,同時能很好地反映出消費者對經濟前景的信心。

通常,汽車銷售情況是我們了解一個國家經濟循環強弱情況的第一手資料,早於其他個人消費數據的公布。因此,汽車銷售為隨後公布的零售額和個人消費支出提供了很好的預示作用,汽車銷售額占零售額的25%和整個消費總額的8%。另外,汽車銷售還可以作為預示經濟衰退和複蘇的早期信號。

汽車銷售額如果上升,一般預示著該國經濟的轉好和消費者消費意願的增強,對該國貨幣利好,同時可能伴隨著該國利率的上升,刺激該國貨幣匯率上揚。

消費者信心指數– Consumer Confidence Index 消費者信心指數– Consumer Confidence Index

消費者信心指數主要是為了解消費者對經濟環境的信心強弱程度,反映消費者對經濟的看法以及購買意向。

該報告中既包括消費者對經濟現狀和就業市場的評價,還包括對未來經濟和就業市場的預期,以及有關家庭收入情況和是否計劃購買房子、汽車等消費品的問題。透過抽樣調查,反應消費者對目前與往後六個月的經濟景氣、就業情況與個人財務狀況的感受和看法。在美國,由經濟咨商會的消費者研究中心委托全國家庭看法公司每月對全美約5000個家庭進行調查後,得出統計數據。該調查從1969年年初開始。

受訪者主要會被問到對“目前經濟景氣情況”、“目前就業情況”的感受,作出“很好”、“普通”或“不佳”的看法,同時對於“六個月後經濟景氣情況”、“六個月後就業情況”、以及“六個月後收入”等問題,表明認為“會更好”、“與現在相同”或“更差”的看法。對各個問題不同看法比例增減變動的趨勢是觀察重點。該指數以1985年為基期。

與密西根大學消費者信心指數相比,經濟咨商會的消費者信心指數的波動性更大,這也降低了該指數作為消費者態度晴雨表的可靠性。環境因素中,以勞動市場狀況與股市表現對消費者信心指數的影響力最深,消費者對兩者有較敏感的反應。

在經濟循環中,消費者信心指數被視為經濟強弱的同時指標,與目前的景氣狀況有高度相關性。分析表明,該指數與消費者支出的相關性較弱,而與經濟狀況的落後指標失業率有較強的負相關關系。

股市投資人偏好向上增長的消費者信心指數,因為其代表著消費者有較強烈消費商品與服務意願,有利經濟擴張。債市投資人則偏好向下減少的消費者信心指數,因為其代表著消費意願不強,經濟趨緩的可能性提高。美元匯率通常從聯儲尋求暗示,若消費者信心上升,則意味著消費增長,經濟走強,聯儲可能會提高利率,那美元就會相應走強。

個人所得 - Personal Income 個人所得 - Personal Income

代表個人從各種所得來源獲得的收入總合。個人所得報告中尚包括:個人支出與儲蓄的資料。

由美國商務部經濟研究分析局負責搜集,資料來源包括﹕工資或薪水資 料(得自勞工局或各行業工會)、社會福利資料(得自社會福利管理局和退伍軍人管理局﹚和股利收入資料(來自隨機抽樣的公司股利分配調查)。

個人所得提高,代表經濟好轉,而個人消費支出可能會增加,當其他經濟數據開始出現連續性成長,因個人所得與消費支出大於預估值的話,市場可能會預期美國聯邦準備局將提高利率,對美元偏向利多。

零售物價指數- Retail Price Index 零售物價指數- Retail Price Index

零售物價指數,是指以現金或信用卡形式支付的零售商品的價格指數。

美國商務部每個月對全國範圍的零售商品抽樣調查,包括家具、電器、超級市場售賣品、醫藥等,不過各種服務業消費則不包括在內。汽車銷售額構成了零售額中最大的單一構成要素,約占總額的25%。

許多外匯市場分析人員十分注重考察零售物價指數的變化。社會經濟發展迅速,個人消費增加,便會導致零售物價上升,該指標持續地上升,將可能帶來通貨膨脹上升的壓力,令政府收緊貨幣供應,利率趨升為該國貨幣帶來利好的支持。因此,該指數向好,理論上亦利好於該國貨幣。

零售銷售- Retail Sale 零售銷售- Retail Sale

零售銷售,是零售銷售數額的統計匯總,是除服務業外包括所有主要從事零售業務的商店以現金或信用形式銷售的商品價值總額。

零售數據對於判定一國的經濟現狀和前景具有重要指導作用,因為零售銷售直接反映出消費者支出的增減變化。在西方發達國家,消費者支出通常占到國民經濟的一半以上,像美國、英國等國,該國貨這一比例可以占到三分之二。一國零售銷售的提升,代表該國消費支出的增加,經濟情況好轉,利率可能會被調高,對幣有利,反之如果零售銷售下降,則代表景氣趨緩或不佳,利率可能調降,對該國貨幣偏向利空。在美國,通常在每月11-14日公布前一個月的零售銷售數據,是由商務部統計局每個月進行一次全國性零售業抽樣調查,其調查對象為各種型態和規模的零售商(均為商務部登記有案的公司)。因為零售業涉及範圍太廣,因而采取隨機抽樣的方式進行調查,以取得較具代表性的數據資料。耐用消費品方面的零售商包括汽車零售商、超級市場、藥品和酒類經銷商等。由於服務業的數據很難搜集、計算,所以將其排除在外,但服務業亦屬於消費支出中重要的一環,其消費增減可以從個人消費支出(包括商品零售和服務)這一數據中得出結果。

在西方國家,汽車銷售構成了零售銷售中最大的份額,一般能夠占到25%,因而在公布零售銷售的同時,還會公布一個剔除汽車銷售的零售數據。此外,由於食品和能源銷售受季節影響較大,有時也將食品和能源剔除,再發布一個核心零售銷售

通貨膨脹 - Inflation 通貨膨脹 - Inflation

在一定時期物價水準全面持續上漲的現象及其過程。

定 義

1.不是指個別物品或勞務價格的上漲,而是指全部物品及勞務的加權平均價格的上漲。通常由消費者物價指數、生產者物價指數及國民生產毛額的平減指數來觀察其變化。

2.不是指漲一次即停的物價上漲,而是指在某一期間連續上漲的現象。如果物價在這個月上漲,下個月卻下跌,不能稱為通貨膨脹。

型 態

1.需求拉動型通貨膨脹:是因為社會上的總需求,超過社會上所能產生的總供給所造成的。

2.成本推動型通貨膨脹:指工會要求過高的工資、石油輸出組織故意拉抬油價等,因為成本面因素所導致 的一般物價水準以相當的幅度持續上漲的現象。

3.資產性通貨膨脹:係指股票、房地產、藝術品等資產價格出現悖離基本面的膨脹現象(通稱「泡沫」現象)。

4.停滯性膨脹(stagflation):高失業及高物價並存的現象。因為在高通貨膨脹率時期政府的過度干預,導致價格體系無法發揮功能,從而勞動市場缺乏效率,更使自然失業率攀升。

5.惡性通貨膨脹(hyper-inflation):指物價水準以極高速度上漲的現象。

6.進口性通貨膨脹與出口性通貨膨脹。

7.純粹通貨膨脹與非純粹通貨膨脹。

影 響

1.所得及財富的重分配

2.資源分派的扭曲

3.經濟成長的受阻

4.經濟穩定的衝擊

5.社會及政治上的不安定

通貨緊縮(Deflation) 通貨緊縮(Deflation)

當市場上流通的貨幣減少,人民的貨幣所得減少,購買力下降,影響物價之下跌,造成通貨緊縮。長期的貨幣緊縮會抑制投資與生產,導致失業率升高及經濟衰退。

2. 物價

進出口物價指數 - Import Prices and Export Prices 進出口物價指數 - Import Prices and Export Prices

進口物價指數是衡量美國居民所購買的外國產品的物價變化;出口物價指數是衡量輸往他國的美國國內所生產的產品的物價變化。

這兩個指數的計量方法與消費者物價指數計量相類似。勞工統計局每月收集超過6000價企業超過2萬中產品的淨交易價格,然後根據1995年該產品的相對重要性(如它的支出份額)進行加權。

生產者物價指數 - Producer Price Index 生產者物價指數 - Producer Price Index

生產者物價指數,英文縮寫為PPI,主要用於衡量各種商品在不同生產階段的價格變化情況,與消費者物價指數一樣,通常作為觀察通貨膨脹水平的重要指標。

對於外匯市場而言,市場更加關注的是最終產品PPI的月度變化情況。由於食品價格因季節變化加大,而能源價格也經常出現意外波動,為了能更清晰地反映出整體商品的價格變化情況,一般將食品和能源價格的變化剔除,從而形成“核心生產者物價指數”,進一步觀察通貨膨脹率變化趨勢。

在美國,美國生產者物價指數的資料搜集由美國勞工局負責,他們以問卷的方式向各大生產廠商搜集資料,搜集的基准月是每個月包含13日在內該星期的2300種商品的報價,再加權換算成百進位形態,為方便比較,基期定為1967年。

一般而言,當生產者物價指數增幅很大而且持續加速上升時,該國央行相應的反應是采取加息對策阻止通貨膨脹快速上漲,則該國貨幣升值的可能性增大;反之亦然。

批發物價指數(Wholesale Price Index, WPI) 批發物價指數(Wholesale Price Index, WPI)

批發物價指數是根據大宗物資批發價格的加權平均價格編製而得的物價指數。 包括在內的產品有原料、中間產品、最終產品與進出口品,但不包括各類勞務。

討論通貨膨脹時,最常提及的三種物價指數之一。

3. 製造業

耐用品訂單 - Durable Good Orders 耐用品訂單 - Durable Good Orders

耐用品訂單代表未來一個月內,對不易耗損的物品訂購數量,該數據反應了制造業活動情況,就定義而言,訂單泛指有意購買、而預期馬上交運或在未來交運的商品交易。在美國,商務部在每月下旬公布前一個月的耐用品訂單數據。

該統計數據包括,對汽車、飛機等重工業產品和制造業資本用品,其它諸如電器等物品訂購情況的統計。由於該統計數據包括了國防部門用品及運輸部門用品,這些用品均為高價產品,這兩個部門數據變化對整體數據有很大的影響,故市場也較注重扣除國防部門用品及運輸部門用品後數據的變化情況。總體而言,若該數據增長,則表示制造業情況有所改善,利好該國貨幣。反之若降低,則表示制造業出現萎縮,對該國貨幣利空。市場一般最為重視美國耐用品訂單指數。

採購經理人指數(PMI) 採購經理人指數(PMI)

是衡量美國製造業的體檢 表,衡量製造業在生產、新訂單、商品價格、存貨、雇員、訂單交貨、新出口訂單和進口等八個範圍的狀況。

採購經理人指數是由非官方的採購經理人協會(NAPM),針對上述八大製造業的 成本項目設計一份問卷,再將50州21種產業的300多家公司的採購經理的回答進行統計而得出的。每一個產 業的比重是依該產業在國民生產毛額中所占的比重來 計算

採購經理人指數是以百分比來表示,常以50%作為 經濟強弱的分界點:現當指數高於50%時,被解釋為經濟擴張的訊號。 愈接近100%多,例如十分接近60時,則通膨的威脅將逐漸升高。一般來說,除非物價失控,出現無法遏止 的惡性通貨膨脹,否則,投資人很可能會預期聯邦準備局將會採取緊縮利率政策,提高利率。理論上就利率平價的觀點來說,對美元是有利的。

當指數低於50%,尤其是非常接近40%時,則有 經濟蕭條的憂慮,一般預期聯邦準備局可能會調降利率以刺激景氣。

採購經理人指數是領先指標中一項非常重要的附屬指標,等於美國製造業的體檢表,在全美的採購經理人指數公布前一天,還會公布芝加哥採購經理人指數,這是全美採購經理人指數的一部分,市場往往會就芝加哥採購經理人的表現來對全國採購經理人指數做出預期。

除了對整體指數的關注外,採購經理人指數中的支 付物價指數及收取物價指數也被視為物價指標的一種,而其中的就業指數更常被用來預測失業率及非農業就業人口的表現。

工廠訂單 - Factory Orders 工廠訂單 - Factory Orders

工廠定單包括國內制造業所公布的以美元計價的新定單、未交貨定單和庫存。它比一周前公布的耐用品活動更全面更具體。

為分析新定單和裝船以及他們在工業活動和經濟健康發展上的重要性,通常把波動性較大的工業,主要為飛機和政府需求(如國防定單)排除在外。新定單在反映美國需求方面最大的不足是進口需求沒有包括在內,而美國生產的海外資源需求則包括在內。

工廠訂單數據上揚,代表企業活動向好,經濟景氣好轉;工廠訂單下滑,則代表企業經營活動受困,經濟容易出現萎縮。

ISM制造業指數 - ISM制造業指數 -

ISM指數是由美國供應管理協會公布的重要數據,對反映美國經濟繁榮度及美元走勢均有重要影響。ISM指數分為制造業指數和非制造業指數兩項,是衡量制造業的重要指標。其公布機構美國供應管理協會(The Institute for Supply Management,ISM)是全球最大、最權威的采購管理、供應管理、物流管理等領域的專業組織。該組織立於1915年,其前身是美國采購管理協會,目前擁有會員45000多名、179個分會,是全美最受尊崇的專業團體之一。ISM制造業指數是考察制造業在生產、新定單、商品價格、存貨、雇員、定單交貨、新出口定單和進口等方面的情況得出結論以描述經濟的走勢的指數。該數據以50為強弱分界點,在以上表示制造業向好對貨幣有利;反之則意味著衰退,對貨幣不利。

數據由供應管理協會(ISM)每月初某日23:00公布。ISM供應管理協會制造業指數由一系列分項指數組成,其中以采購經理人指數最具有代表性。采購經理人指數(Purchase Management Index)是衡量制造業在生產、新訂單、商品價格、存貨、雇員、訂單交貨、新出口訂單和進口等八個範圍的狀況。采購經理人指數是以百分比來表示,常以50%作為經濟強弱的分界點:即當指數高於50%時,被解釋為經濟擴張的訊號。當指數低於50%,尤其是非常接近40%時,則有經濟蕭條的憂慮。它是領先指標中一項非常重要的附屬指針,市場較為看重美國采購經理人指數,它是美國制造業的體檢表,在全美采購經理人指數公布前,還會公布芝加哥采購經理人指數,這是全美采購經理人指數的一部分,市場往往會就芝加哥采購經理人的表現來對全國采購經理人指數做出預期。除了對整體指數的關注外,采購經理人指數中的支付物價指數及收取物價指數也被視為物價指標的一種,而其中的就業指數更常被用來預測失業率及非農業就業人口的表現。制造業指數是反映制造業在生產、訂單、價格、雇員、交貨等各方面綜合發展狀況的晴雨表,通常以50為臨界點,高於50被認為是制造業處於擴張狀態,低於50則意味著制造業的萎縮,影響經濟增長的步伐。

工業生產 - Industrial Output 工業生產 - Industrial Output

工業生產指數代表全國各工廠、礦場和公用電力設施的總生產,通常加權換算為百進位以便於比較,目前比較的基礎是以1967年的指數100。

工業生產指數由美國聯邦准備銀行搜集資料,其引用數據小部分是確實生產數據,絕大部分是估計數字。

在各經濟指標中,工業生產指數可算是最容易預測的一個指標。許多經濟學家計算GNP或預估未來經濟走向時,工業生產指數是最常引用的數據資料,工業生產指數上揚,代表經濟景氣好轉,GNP應會隨著上揚。因此,若聯邦准備銀行所發表的工業指數,其成長幅度超過預期者,那市場反應將是揣測聯邦准備銀行會采取緊縮貨幣供給政策,銀行匯票利率將會上升。

企業存貨(Inventories) 企業存貨(Inventories)

包括:工廠存貨、躉售業存貨、零售業存貨

存貨資料的主要用途是評估生產循環的狀況。存貨如果低於適當水準,生產將增加,反之,存貨如果高於適當水準,生產將減少。

產能利用率- Capacity Utilization

產能利用率,也叫設備利用率,是工業總產出對生產設備的比率,簡單的理解,就是實際生產能力到底有多少在運轉發揮生產作用。

統計該數據時,涵蓋的範圍包括制造業、礦業、公用事業、耐久商品、非耐久商品、基本金屬工業、汽車業及汽油等八個項目。代表上述產業的產能利用程度。

當產能利用率超過95%以上,代表設備使用率接近全部,通貨膨脹的壓力將隨產能無法應付而急速升高,在市場預期利率可能升高情況下,對一國貨幣是利多。反之如果產能利用率在90%以下,且持續下降,表示設備閑置過多,經濟有衰退的現象,在市場預期利率可能降低情況下,對該國貨幣是利空。市場一般最為重視美國的產能利用數據。在美國,一般每月中旬公布前一個月的數據。在全球,除日本外各國產能都有過剩現象,美國產能閑置也相當嚴重,目前,美國整體工業與制造業產能利用率僅70%左右,出現產能設備利用率偏低的情況。

4. 就業

失業率– Unemployment Rate 失業率– Unemployment Rate

失業率也是美國就業報告中的另外一個項目,是指一定時期全部就業人口中有工作意願而仍未有工作的勞動力數字。該數據與非農就業人數一同由美國勞工部公布,公布時間通常為每月第一周的周五。

失業率是通過家庭調查得出的。每個月勞動調查局都會調查5萬個家庭來計算勞動力總數和失業率。只有符合兩個條件才算失業:首先,你沒有工作;其次,你在積極尋找工作。將失業人數除以勞動力總數就是失業率。但人們通常關注的是不包括軍人的平民失業率,因為根據定義,所有軍人都是擁有工作的,包括軍人的失業率會使失業率數據下偏。因此,平民失業率對經濟活動的變化更為敏感。由於該指標引起極大的社會極大關注,因此政治家們也非常重視。一旦失業率上升,國會議員就會向聯儲施加壓力,要求它放松貨幣政策。另外需要注意的是,失業率是一個滯後性的經濟數據,因為絕大多數企業在增雇或解雇員工之前首先變更的是員工的勞動時間或報酬。通過該指標可以判斷一定時期內全部勞動人口的就業情況。一直以來,失業率數字被視為一個反映整體經濟狀況的指標,而它又是每個月最先發表的經濟數據,所以外匯交易員與研究者們喜歡利用失業率指標,來對工業生產、個人收人甚至新房屋興建等其他相關的指標進行預測。

一般情況下,失業率下降,代表整體經濟健康發展,利於貨幣升值;失業率上升,便代表經濟發展放緩衰退,不利於貨幣升值。若將失業率配以同期的通脹指標來分析,則可知當時經濟發展是否過熱,會否構成加息的壓力,或是否需要通過減息以刺激經濟的發展。美國勞工統計局每月均對全美國家庭抽樣調查,如果該月美國公布的失業率數字較上月下降,表示雇傭情況增加,整體經濟情況較佳,有利美元上升。如果失業率數字大,顯示美國經濟可能出現衰退,對美元有不利影響。

失業救濟金申領人數 - Jobless Report 失業救濟金申領人數 - Jobless Report

首度申領失業救濟金人數反映國內勞動市場狀況。申領失業救濟金人數增加反映被解雇的人數增加或尋找工作難度增大。該指數是反映勞動市場狀況的第二指標,之後由勞工統計局公布的月度就業人數報告更受關注。

失業救濟金的發放不是面對所有的失業人員,而是“按條件發放”。基本條件為:必須工作20周以上;有充分的失業理由;身體健康。自動離職者、因過失被開除者,均不能領取失業救濟金。自認為具備條件的失業者需提出申請,經失業保險機構審查確認符合條件後,於提交申請的第二周開始領取失業救濟金,失業救濟金的發放數額以前一年最高工資季度的收入作為依據,大約為其60%。一般情況下,失業救濟金最多可發放26周,在“高失業期”可延長至39周,當經濟出現蕭條時,可延長至52周,遇到這種特殊情況,所需款項一半來自聯邦政府,一半是州政府提供。而正常的救濟款項,則是州政府每年通過向雇主征收“失業補償稅”而獲得的。該數據由勞工部每周四公布一次,每四周公布一次月份平均值,每3個月公布一次季度平均值。該數據對之後公布的月度就業人數報告有一定的預測作用,經濟學家表示周申領失業救濟金人數低於35萬通常預示就業溫和增長

非農業就業人數 - Non-farm Payrolls 非農業就業人數 - Non-farm Payrolls

非農業就業人數為就業報告中的一個項目,該項目主要統計從事農業生產以外的職位變化情形,該數據與失業率一同公布,公布時間通常為每月第一周的周五。

非農就業人數,它能反映出制造行業和服務行業的發展及其增長,數字減少便代表企業減低生產,經濟步入蕭條。當社會經濟較快時,消費自然隨之而增加,消費性以及服務性行業的職位也就增多。當非農業就業數字大幅增加時,表明了一個健康的經濟狀況,理論上對匯率應當有利,並可能預示著更高的利率,而潛在的高利率促使外匯市場更多地推動該國貨幣價值,反之亦然。因此,該數據是觀察社會經濟和金融發展程度和狀況的一項重要指標。

5. 房屋

新屋銷售 House Sale 新屋銷售 House Sale

新屋銷售也叫預售屋銷售,它是指簽訂出售合約的房屋數量,美國新屋銷售每月由商務部月底公布上月銷售情況。

由於新屋銷售是簽訂出售合約的房屋數量,因此購房者通常都是通過抵押貸款、按揭貸款形式認購房屋,因此對當前的抵押貸款利率比較敏感,而成屋銷售統計的是建造完畢的房屋,它對幾個月前的利率更加敏感。新屋銷售數據在銷售類中占據著重要地位,它直接反映出房地產市場的景氣狀況。房地產市場狀況體現出居民的消費支出水平,消費支出若強勁,則表明該國經濟運行良好,因此,一般來說,新屋銷售增加,理論上是對於該國貨幣是利好因素,將推動該過貨幣走強,銷售數量下降或低於預期,將對該國的貨幣形成壓力。此外,新屋銷售狀況通常能夠通過新屋開工和營建許可數據體現出來,若新屋開工和營建許可活動減少,新屋銷售一般都會有所回落。不過,事物都是辨證統一,相輔相成的,新屋銷售不順也會導致未來幾個月新屋開工的降溫。

新屋開工和營建許可 – Housing Starts 新屋開工和營建許可 – Housing Starts

在美國,一般新屋開工分為兩種;獨棟住宅與群體住宅,獨棟住宅來勢興建時,一戶的基數是1,一棟百戶的公寓開始興建時,其技術為100,依此計算出新捂開工率,專家們一般較重視個別住家的興建,因為群體住宅內的單位可以隨時修改,波動性較大,數據通常無法掌握。

建築類的指標在各國公布的數據中一般占重要的地位,因為房地產業對於現代經濟體都有舉足輕重的地位,而且一國經濟景氣與否也往往會在建築類指標上反映出來。

房屋的建築屬於投資,是拉動國民經濟增長的重要動力。在西方國家,新屋開工和營建許可是建築類指標中較為重要的兩個,考察的基本是居民住宅或非工業用途的建築範疇。

住宅動工的增加將使建築業就業人數增加,新近購房的家庭通常會購買其他耐用品,通過乘數效應,使的其他產業的產出和就業增加,建築業多商業循環非常重要,因為住宅建設的變化將直接指向經濟衰退或複蘇。

新屋開工和營建許可該指標從多個層面上對經濟產生影響。我們知道,除非建築商對新屋完工後的銷售非常有信心,否則他們不會動工建造新的房屋。這個數據的變化能夠在很大程度上反映住房的需求狀況以及整個制造業的生產情形

通常來講,新屋開工與營建許可的增加,理論上是對於該國貨幣是利好因素,將推動該過貨幣走強,新屋開工與營建許可的下降或低於預期,將對該國的貨幣形成壓力。

6. 景氣

IFO經濟景氣指數 - IFO Business Climate Index IFO經濟景氣指數 - IFO Business Climate Index

IFO經濟景氣指數(x)是由德國IFO研究機構所編制,為觀察德國經濟狀況的重要領先指標。

IFO是德國經濟信息研究所注冊協會的英文縮寫,1949年成立於慕尼黑,是一家公益性的、獨立的經濟研究所,被稱為德國政府智庫之一。IFO經濟景氣指數的編制,是對包括制造業、建築業及零售業等各產業部門每個月均進行調查,每次調查所涵蓋的企業家數在7000家以上,依企業評估目前的處境狀況,以及短期內企業的計劃及對未來半年的看法而編制出的指數。由於IFO經濟景氣指數為每月公布訊息,並且調查了企業對未來的看法,而且涵蓋的部門範圍廣,因此在經濟走勢預測上的參考性較高。

領先指標 - Leading Indicator 領先指標 - Leading Indicator

領先指標也叫領先指數或先行指標,是預測未來經濟發展情況的最重要的經濟指標之一,是各種引導經濟循環的經濟變量的加權平均數。

領先指標由眾多要素構成,涉及國民經濟的諸多方面,以美國的領先指標為例,主要包括下列要素:1,制造業平均每周工作量;2,平均周申請失業金人數;3,制造商新增消費品和原材料訂單;4,賣主交割執行情況——其工廠延遲交貨的百分比;5,工廠和設備的合同、訂單;6,新增私人投資的營建許可;7,M2貨幣供應量;8,標准普爾500股票指數及股息收益;9,密歇根消費者信心指數;10,生產成本與賣價間的差額。倘若這些要素有多數向好,則可提前預期領先指標將會上升。

領先指標通常每月公布一次,各國公布時間不盡一致。假如領先指標連續三個月下降,則預示經濟即將進入衰退期;若連續三個月上升,則表示經濟即將繁榮或持續擴張。通常領先指標有6至9個月的領先時間,在美國,一般認為領先指標可以在經濟衰退前11個月預測經濟下滑,而在經濟擴張前3個月可預測經濟複蘇。二戰後,領先指標已經被成功的用來預測西方發達國家經濟的榮枯拐點。

在各國公布的領先指標中,當前對外匯市場影響最大的當屬美國的領先指標,由美國商務部公布,時間大體在每月的最後一個工作日。其他國家比如日本、瑞士、加拿大、德國等也會公布領先指標,德國的ZEW經濟景氣指數和IFO經濟景氣指數也包含一定領先指標的意味。

通常來講,外匯市場會對領先指標的劇烈波動做出強烈反應,領先指標的猛增將推動該國貨幣走強,領先指標的猛跌將促使該國貨幣走軟。

7. 國際金融

經常帳 - Current Account 經常帳 - Current Account

經常帳是主要量度實際資源的流動,包括貨物的進出口、服務的進口及出口、從外地應收及應付予外地的收益,以及從外地及往外地的經常轉移。貿易經常帳(Current Account)為一國收支表上的主要項目,內容記載一個國家與外國包括因為商品、勞務進出口、投資所得、其它商品與勞務所得以及其他因素所產生的資金流出與流入的狀況。

如果經常帳餘額是正數﹙順差﹚,表示本國的淨國外財富或淨國外投資增加。如果是負數﹙逆差﹚,表示本國的淨國外財富或投資減少。

經常帳的內容大致包括五大項:

1商品,為一國貨物的進口及出口。

2勞務,包括商品進出口有關的運輸及保險費、旅客運費及港口費用及本國居民在國外旅行、觀光及外國人到本國旅行、觀光等的收支。

3投資所得,指國民購買外國的股票、債券及其它資產所賺取的股利或利息,加上本國對外借款或外國人來本國投資,所產生的利息支出與紅利支出等。

4其它商品、勞務及所得,指前面沒有被列入的各項居民與非居民有關勞務與所得的交易,使領館的支出,以及居民在外國工作獲得的報酬,外國政府或國際組織設在本國各種機構的費用等。一般所謂的貿易餘額是指前面所提四項的總和。

5片面轉移,指現金或實物的捐贈、救濟、一國的對外援助及對國際機構經費的分攤。

通常來講,一國經常帳逆差擴大,該國幣值將貶值,順差擴大,該國貨幣將升值。

在西方國家,通常每月或每季都會公布經常帳數據,但一個月的貿易數據對市場的參考作用並不大,每個季度經過調整的經常帳才較為重要。

通常來講,一國經常帳逆差擴大,該國幣值將貶值,順差擴大,該國貨幣將升值。

在7、80年代,經常帳赤字曾經對外匯市場有著較大的影響,目前這種影響力已經有所消退,但對於美國,經常帳赤字仍然對美元有著較大的影響力。

經常帳包含的內容比較多,項目比較繁雜。但是美國每次龐大的經常帳赤字給美元的壓力是肯定的。最近月份美國的經常帳情況比較糟糕。 IFR預期美國第四季度的經常帳赤字2104億美元,占GDP的6.6%。市場預期的中值是-2150億,更低的預估至-2220億。而前值還只是-1958億美元,未過2000億美圓。在第三季度的數據中,對颶風保險賠償的離岸支付上升也許會對第四季度初帶來一些影響。

貿易赤字 - Trade Deficit 貿易赤字 - Trade Deficit

貿易赤字也叫“貿易逆差”,是指一個國家的進口總額大於出口,反映的是國與國之間的商品貿易狀況,也是判斷宏觀經濟運行狀況的重要指標。

貿易赤字對應的是“貿易順差”,是指出口大於進口;出口等於進口,就稱為“貿易平衡”。如果一個國家經常出現貿易赤字現象,為了要支付進口的債務,必須要在市場上賣出本幣以購買他國的貨幣來支付出口國的債務,這樣,國民收入便會流出國外,使國家經濟表現轉弱。政府若要改善這種狀況,就必須要把國家的貨幣貶值,因為幣值下降,即變相把出口商品價格降低,可以提高出口產品的競爭能力。因此,當該國外貿赤字擴大時,就會利淡該國貨幣,令該國貨幣下跌;反之,當出現外貿盈餘時,則是利好該種貨幣的。因此,國際貿易狀況是影響外匯匯率十分重要的因素。日美之間的貿易摩擦充分說明這一點。美國對日本的貿易連年出現逆差,致使美國貿易收支的惡化。為了限制日本對美貿易的順差,美國政府對日施加壓力,迫使日元升值。而日本政府則千方百計阻止日元升值過快,以保持較有利的貿易狀況。

美國自1971年美元與黃金脫鉤後,美國貿易逆差連年擴大,國內經濟開始轉弱,大量美元資產流入歐洲,逐漸形成後來的“歐洲美元”,此外,隨著歐洲國家的壯大和亞洲國家的興起,美元的強勢地位受到強烈沖擊,很多國家基於警惕美元泡沫和防範全球金融風險的考慮,都在為國際貨幣的多元化作努力,一定程度也助推了歐元的誕生和亞洲貨幣構想的形成。

在外匯市場上,90年代起美國貿易逆差越顯嚴重,尤其是中國的對美國的貿易順差逐年增長使得美元壓力重重,在2002-2005年間,美元兌主要貨幣3年的急促下跌,形成了美元長期下跌走勢。但從2005年初始,美國貿易逆差有所收窄,對外貿易狀況有所改善,同時,受美國加息周期的刺激,美國與主要國家利差擴大,吸引大量海外資產流入美國,因此美國貿赤問題的市場敏感度有所減弱,美元多頭情緒持續高漲。盡管05年下半年起,受國際能源價格上漲的影響,美國貿易赤字又有所上升,但美國寵大海外資本流入遠能彌補貿易缺口,外匯市場的上美元兌主要貨幣中長期向上走勢仍然不變。

財政赤字– Financial Deficit 財政赤字– Financial Deficit

財政,也就是一國政府的收支狀況。一國政府在每一財政年度開始之初,總會制定一個當年的財政預算方案,若實際執行結果收入大於支出,為財政贏餘,支出大於收入,為財政赤字。

一國之所以會出現財政赤字,有許多原因。有的是為了刺激經濟發展而降低稅率或增加政府支出,有的則因為政府管理不當,引起大量的逃稅或過分浪費。當一個國家財政赤字累積過高時,就好像一間公司背負的債務過多一樣,對國家的長期經濟發展而言,並不是一件好事,對於該國貨幣亦屬長期的利空,且日後為了要解決財政赤字只有靠減少政府支出或增加稅收,這兩項措施,對於經濟或社會的穩定都有不良的影響。一國財政赤字若加大,該國貨幣會下跌,反之,若財政赤字縮小,表示該國經濟良好,該國貨幣會上揚。

在美國,財政部一般在每月的第17個政府工作日會公布上個月聯邦政府預算執行情況。美國政府一向以財政赤字而聞名,前總統克林頓時代赤字轉為贏餘,但小布什上臺後,適逢經濟衰退,又對外連續用兵,導致再次出現高額赤字。

由於05年來,美國財政部的資本流動數據顯示外國資本流入足以填補經常賬赤字,美國貿易、財政雙赤字問題逐漸退居二線。美國收益率上漲以及樂觀的經濟數據,使得升息占據匯市關注的重點。

國際資本流動– 國際資本流動–

國際資本流動是指資本從一國或地區轉移到另一個國家或地區。淨資本流入主要是指境外投資者因購買某個國家國債、股票和其他證券而流入的淨額。

國際資本流動既可以指貨幣形態資金的國際間轉移,也可以指生產要素(或實物資本如設備、技術、勞動力等)的國際轉移,統計上一般將實物資本折成貨幣價值來計量。在當今世界中,國際資本流動成為非常引人注目的經濟現象,對全球經濟的穩定和發展發揮著重要的影響。

由於各國經濟發展水平和生產成本不同以及利差的存在,資本為追逐利潤而形成了資本的國際流動;同時國內政治、經濟風險的存在也促使了國際資本的流動。

根據資本流動期限的不同,可以將國際資本流動劃分為長期資本流動和短期資本流動兩種類型。長期資本流動是指期限在一年以上的資本流動。按照資本流動方式的不同,長期資本流動包括直接投資、證券投資和國際借貸三種形式。短期資本流動是指期限在1年以內的資本借助於一定的信用工具——票據,來實現在國際間的轉移。具體可劃分為四種形式:貿易資金融通、保值性資本流動、銀行資本流動和投機性資本流動。

國際資本的流入導致了各國貸幣供給的大幅度上升。實際上,國際資本的流入和一國貸幣供應量之間並不一定存在必然的聯系,這在很大程度上取決於各國政府的匯率政策和所謂的“抵消策略”。當面對資本的大量湧人時,一國央行可以采取兩種不同態度:一是不對外匯市場進行任何於預,聽任由於外資的湧入而導致的本國貨幣的升值,匯價上漲;二是通過外匯市場的匯率幹預,在買進外幣賣出本幣的同時,證債券市場上賣出國債,抵消由於為穩定本幣而增加的基礎貸幣。第二點的情況和第一點的情況是相對應的。就象泰國和馬來西亞的情況那樣,這些國家通過加強政府的幹預,相對維持了匯率的穩定,盡管這一穩定在國內經濟狀況惡化的情況下,實際上是脆弱的。

日本短觀報告- Tankan 日本短觀報告- Tankan

短觀報告是日本的景氣領先指標之一,日本政府每季公布的企業短觀報告數據極具代表性,能准確預測日本未來的經濟走勢。

調查方式:自全國16萬家企業中,抽樣約6%進行問卷調查,受訪對象分成制造業與非制造業,各分成大、中、小型企業。

訪問內容:景氣判斷、年度營業計劃、金融狀況

訪問題目:景氣判斷、需求、對進口品需求、成品庫存、生產設備使用率、投入與出產價格、就業、財務狀況、銀行借款態度、利率趨勢等。

調查結果負數表示對經濟前景感到悲觀的公司多於感到樂觀的公司,而正數則表示對經濟前景感到樂觀的公司多於感到悲觀的公司。根據曆史顯示,日本政府每季公布的企業短觀報告數據極具代表性,能准確的預測日本未來的經濟走勢,因此與股市和日元匯率波動有相當的聯動性。

重貼現率 - Discount Rate 重貼現率 - Discount Rate

即一般銀行資金不夠時,除同業間相互調借外,便向中央銀行融通借款。借款方 式,便是用手上現有的商業票據向中央銀行重貼現,以獲得資金。這種重貼現時支付的利率叫重貼現率。

重貼現率,常為中央銀行控制通貨的手段之一。即當市面資金過多時,中央銀行可提高利率,以促進市場一般利率提升。反之則降低重貼現率使市場利率下跌。想要預測市場利率的可能變動,重貼現率,常是最好的先行指標。

比利時稱為中央銀行利率。西班牙稱為西班牙銀行利率。英國並沒有重貼率或對等的利率。舊有的最低放款利率(Minimum Lending Rate, MLR)在1980年代已經廢除,但英格蘭銀行仍會以直接干預或引進「基本利率」(Base Rate)的手段,控制短期資金利率

國民生產毛額 - GNP 國民生產毛額 - GNP

GNP是一個國家國民賺取的所得總和,不論資產的位置。例如:美國的GNP包括美國人在海外經營事業的利潤。

每季結束後的一個月公布該季的數值,並於其後的兩個月公布修正值。

通常每一季GNP數字有四種不同的統計數字,分別為:

1.預先估測數字(The Flash,每一季的第三個月公布)

一般而言若GNP 的數字高過預期,表示該國的投資效率佳,海外資金容易流入,其幣值自然 會往上攀升。

GDP + 海外財產的淨所得 = GNP - 資本消耗 = NNP

2.正式預估數宇(The preliminary,下一季的第一個月公布)

3.第一次修正數字(The First Revising,下一季的第二 個月公布)

4.最後修正數字(The Final Revision,下一季的第三個月公布)

預算赤字 - Budget Deficit 預算赤字 - Budget Deficit

定 義: 政府的總收入低於總支出。

一國之所以會出現預算赤字,有許多原因。有的是為了刺激經濟發展而降低稅率或增加政府歲出,有的則肇因於政府管理不當引超大量的逃稅或過分浪費。當一個國家累積過高的預算赤字,就好像一間公司積欠了過多的債務一樣,對國家的長期經濟體質而言,並不是一件好事,對於該國貨幣亦屬長期的利空,且日後為了要解決預算赤字只有靠減少政府支出或增加稅收。這兩項措施,對於經濟或社會的穩定都有不良的影響。預算赤字若加大,美元會跌。反之,若預算赤字縮小,表示美國經濟相好,美元會上揚。

物價平減指數 - 物價平減指數 -

GNP平減指數有兩種表達方式:隱含物價平減指數和固定物價平減指數。

一般比較重視隱含物價平減指數,因為它不僅代表物價的變動,也能反映國民生產毛額(GNP)組成份子比例的變動。

而固定物價平減指數的表達方式,是以1972年為基數(100)直接加價比較,假若上下兩季的物價末波動,則固定物價平減指數就不會產生變動。

美國商務部公布GNP資料的同時,也會附帶發布GNP平減指數資料。

每一季GNP平減指數的增加,足以代表當季的實質通貨膨脹,其對美元的影響與生產者物價指數及消費者物價指數相似。一般來說,只要市場認為主管當局對於物價的上漲仍可藉由調高利率而獲得掌控,對美元來說大多偏向利多。但如果物價的漲幅超出控制,在連續調高利率之後仍無法遏止的話,對美元則是利空。

專家研究過去GNP平減指數的變動,要比生產者物價指數和消費者物價指數的變動來得小。當通貨膨脹高漲時,以上兩種物價指數的增加要比GNP平減指數的增加幅度小。

名目GNP的成長代表實質GNP的成長加上隱含物價平減指數(即通貨膨脹)的增加。一般來說,市場對名目GNP大幅度的成長,並不會有太激烈的反應。

國內生產毛額 - Gross Domestic Product 國內生產毛額 - Gross Domestic Product

GDP是代表一個國家境內的全部經濟活動,不論誰擁有生產資產。例如:外國公司在美國設立子公司,即使將營利匯回其位於其他國家的母公司,其營利仍是美國GDP的一部份。

實質GDP是每季數據,第一季的先期報告(advance)公布於四月底,其餘各季分別公佈於七月、十月與隔年的一月。對於任何一季的報告,第一次修正報告稱為「初步」(preliminary),第二次修正報告稱為「修正後」(revised)或「最終」(final)。

探討經濟基本面是否可以維持目前的趨勢,或是成長將呈現暫時的背離。

折價因子 - deflator 折價因子 - deflator

利用物價指數將當期價格換算(折價)為固定價格的單位時,經常被稱之為折價因子。

LIBOR - London Inter Bank Offered Rate LIBOR - London Inter Bank Offered Rate

倫敦國際銀行同業間從事歐洲美元資金拆放的利率,拆放期限可從短期僅隔夜至長達5年,較常見的為3個月期或6個月期。

大多數主要金融中心都有類似LIBOR的利率,例如:荷蘭阿姆斯特丹的AIBOR、德國法蘭克福的FIBOR、以及法國巴黎的PIBOR。美國並無直接對應LIBOR的利率。美國的銀行間市場是聯邦基金市場,而貸款契約的基礎是基本利率(Prime Rate),此利率適用於信用等級最佳的借款者。LIBOR直接由市場供需決定,因此不斷變化;Prime Rate由銀行訂定,較不經常變動。

貨幣供給 – Money Supply 貨幣供給 – Money Supply

貨幣供給從定義上來說,可以分為狹義及廣義兩種。狹義的貨幣供給是指民間所持有的現金加上可以開支票的存款,通常這類定義範圍的貨幣供給稱為M1;廣義的貨幣供給是指M1加上定期儲蓄存款,即常見的M2。

由於國情不同,對貨幣供給定義的範圍也不一致,如德國定義有M3貨幣供給,英國則從M0到M4都有。

基本上「M」字母旁邊所附加的阿拉伯數字愈大, 英文字母順序愈後面,表示所涵蓋的範圍愈廣。

貨幣供給成長率如果增加太快,表示民間持有的貨幣太多。假設社會上所生產的商品並沒有增加,則「過多的金錢追逐過少的貨物」便會有引發通貨膨脹的危險,各國為了監控貨幣供給的成長,都會選擇與通貨膨脹相關性最高的貨幣供給加以監控。

例如德國央行每年都會對M3貨幣供給成長率訂下目標區,當貨幣供給超過目標區時,表示貨幣供給過高,也就是說民間持有的貨幣太多,為防範物價上漲的壓力,當局會採取緊縮貨幣政策,減少貨幣供給; 相反地,如果貨幣供給成長率低於目標區,則因為資金供給不足,想要借錢來消費或投資的人(貨幣需求者)必須付出較高的利息作為代價,因而減少消費及投資的意願,阻礙了經濟的成長。此時當局便採取寬鬆的貨幣政策,增加貨幣供給。

我國係以M2年增率目標區為評鑑支撐經濟成長所需的貨幣供給數量之標準。

國際收支表 – Trade Balance Book 國際收支表 – Trade Balance Book

國際收支表,可以分狹義及廣義的定義兩種:狹義的定義是指一國在特定期間的對外收支情況,至於廣義的定義則可根據1977年國際貨幣基金會對國際收支的如下定義:某一國居民與其他國家的居民之間,所進行的各種經濟交易有系統的紀錄,稱為國際收支表或國際交易帳。

如會計的資產負債表上有資產、負債及股東權益等分項情況一樣,國際收支表的內容也有分類,主要為三大項目:第一為經常帳,第二為資本帳,第三為官方準備帳。餘額項目包括貿易餘額(Trade Balance)、經常帳餘額(Balance on Currency)、基本餘額(Basic Balance)、淨流動性餘額(Net Liquidity)、總餘額(Overall Balance)。

國際收支的經濟失衡是指經常帳與資本帳的總和不等於零,當總和大於零時;稱為順差;當總和小於零時,稱為逆差。從經濟觀點來看國際收支平衡,當經常帳與資本帳的總和大於零時,表示一國外匯的總收入大於總支出,其國內的外匯供給增加,因此外匯兌該國貨幣的匯率將貶值,也就是說該國貨幣將升值。

假設世界只有甲、乙兩國,兩國貨幣的匯兌比例為一比一,一個的經常帳只有「貨品」一項,資本帳只有「債券投資」一項。如果說,甲國人民自乙國購買的貨品以及甲國國民投資乙國債券總金額,大於乙國國民自甲國購買的貨品以及乙國國民投資甲國債券的總金額,這時甲國的總支出大於總收入其國際收支便了逆差(乙國的國際收支則為順差)而處在「平衡」的狀態。在外匯市場上,因為對乙國貨幣需求較大,所以乙國貨幣的價格將高於甲國的貨幣。也就是說,乙國的貨幣升值,甲國的貨幣貶值:一單位的乙國貨幣能兌換更多的甲國貨幣。

由以上的例子可以了解,一個的國際收支如果出現逆差,則該國貨幣將會貶值:相反地,如果一國的國際收支出現順差,則該國貨幣將會升值。

經濟指標變動率計算方法 經濟指標變動率計算方法年增 公式 = (當季 - 去年同季) /去年的當季 X 100%

季增 公式 = (當季 /上季) X 100%

年化季增 公式 = ((當季/上季) – 1) X 4 X 100%

其它:

麥當奴指數Big Mac Index 麥當奴指數Big Mac Index

The Big Mac Index is published by The Economist as an informal way of measuring the purchasing power parity (PPP) between two currencies and provides a test of the extent to which market exchange rates result in goods costing the same in different countries. It "seeks to make exchange-rate theory a bit more digestible".

The index takes its name from the Big Mac, a hamburger sold at McDonald's restaurants.

Genuine Progress Indicator Genuine Progress Indicator

The genuine progress indicator (GPI) is an alternative metric system which is an addition to the national system of accounts that has been suggested to replace, or supplement, gross domestic product (GDP) as a metric of economic growth. The GPI is used in green economics, sustainability and more inclusive types of economics commonly known as "welfare" economics.

GPI is an attempt to measure whether a country's growth, increased production of goods, and expanding services have actually resulted in the improvement of the welfare (or well-being) of the people in the country. GPI advocates claim that it can more reliably measure economic progress, as it distinguishes between worthwhile growth and uneconomic growth.

The GDP vs the GPI is analogous to the difference between the gross profit of a company and the net profit; the Net Profit is the Gross Profit minus the costs incurred. Accordingly, the GPI will be zero if the financial costs of crime and pollution equal the financial gains in production of goods and services, all other factors being constant.

經濟增長與裙長的裙擺指數 Hemline Index

In 1926 Professor George Taylor from the University of Pennsylvania came up with the hemline index.泰勒教授喬治在1926年從賓夕法尼亞大學想出了底邊指數。

Although funny at first – it has proven itself well against the test of time.The hemline index stands for professor Taylor's observation that hemlines on women's dresses rise along with stock prices.底邊指數代表的泰勒教授的看法,即裙擺婦女的服裝隨著股票價格上升。 Or in other words – as the economy gets better women get shorter and shorter skirts – topping with the miniskirt.或者換句話說 - 隨著經濟得到更好的女性變得越來越短,When the economy gets worse they tend to wear longer skirts.當經濟惡化,他們往往穿著長裙子。

If we look at the economy in the 20th century we see that the Hemline Index has proven itself as an economic indicator.如果我們看看經濟在20世紀,我們看到,裙擺指數已經證明了自己作為一個經濟指標。

1920s -The twenties saw the highest stock prices in the early 19 hundreds until 1929. 20世紀20年代 ,看到了最高的二十多歲的股票價格在幾百至1929年19月初。 It was also a time of very shirt skirts.這也是一次非常襯衫裙子。

1930s – The Great Depression era meant the worst economic conditions in America during the last 100 years. 1930 -大蕭條時代最糟糕的經濟狀況意味著美國在過去100年。 It also saw very long conservative skirts that went all the way to the ground.它還看到保守的裙子很長,一路走到了地上。

1940s and 1950s – The forties and fifties was a time where the people and economy were recovering from World War II. 20世紀40年代和50年代 -四十年代和五十多歲的時候,那裡的人們和經濟正在恢復,從第二次世界大戰。 While most people had a job they had sacrificed a lot for the war.雖然大多數人有工作,他們犧牲了很多的戰爭。 This was mirrored in the skirt lengths of the women – they typically wore skirts that were about knee hight or a bit lower.這是反映在裙子長度的婦女 - 他們通常穿裙子的高度大約膝蓋或低一點。

1960s - It was the time of huge economic growth that culminated with the invention of the mini skirt in 1965. 1960 -這是一次巨大的經濟增長高潮的發明在1965年的迷你短裙。

1970s – The seventies are best known by the Oil Crisis of 1973 and the stock market crash in 1974. 20世紀70年代 -七十年代最有名的是由1973年的石油危機和股市崩潰在1974年。 Fashion wise it also meant that wearing mini skirts was out.時尚聰明這也意味著,穿著迷你短裙外出。

1980s – It was a time of economic prosperity which brought shorter skirts and also power suits for women. 1980 -這是一個經濟繁榮的時間更短的裙子,也帶來了適合婦女的權力。 The stock market crash known as Black Monday in 1987 also brought with it the lengthening of hemlines.股市大跌被稱為黑色星期一1987年也帶來了加長的裙擺。

1990s – The first half of the nineties suffered greatly from the shock of the stock market crash in 1987 but during the second half of the 90s the economy started seeing extraordinary growth. 90年代 -上半年九十年代遭受很大的衝擊,股市崩潰,但在1987年下半年在90年代開始看到經濟超常增長。 It was accompanied by the retro mini skirts that quickly became fashionable.它是伴隨著復古迷你裙,很快成為一種時尚。

2000s – 2008 saw the start of the biggest economic crisis seen since the Great Depression. 2000年代 - 2008年開始看到了最大的經濟危機出現以來的大蕭條。 Fashion experts agree that since longer and bohemian style skirts have started to make a comeback.時尚專家認為,由於長和波西米亞風格的裙子又開始捲土重來。

Want to know how the economy is doing?想知道經濟如何在做什麼? Just check out what your wife is wearing只要看看你的妻子穿著

唇膏效應 Lipstick Effect

The lipstick effect is the theory that when facing an economic crisis consumers will be more willing to buy less costly luxury goods.. Instead of buying expensive fur coats, people will buy expensive lipsticks.

In the time after the 9/11 attacks on the USA lipstick sales doubled.

The underlying assumption is that consumers will buy luxury goods even if there is a crisis. When consumer trust in the economy is dwindling, consumers will buy goods that have less impact on their available funds. Outside the cosmetics market, consumers could be tempted by expensive beer or smaller, less costly gadgets.

悲 悲觀指數 Misery IndexThe misery index is an economic indicator, created by economist Arthur Okun, and found by adding the unemployment rate to the inflation rate. It is assumed that both a higher rate of unemployment and a worsening of inflation create economic and social costs for a country. It is often incorrectly attributed to Harvard economist Robert Barro in the 1970s, due to the Barro Misery Index that additionally includes GDP and the bank rate.

A 2001 paper looking at large-scale surveys in Europe and the United States concluded that the basic misery index underweights the unhappiness caused by joblessness: "the estimates suggest that people would trade off a 1-percentage-point increase in the unemployment rate for a 1.7-percentage-point increase in the inflation rate."

核心通脹 Core inflation

Core inflation is a measure of inflation which excludes certain items that face volatile price movements, notably food and energy.

The preferred measure by the Federal Reserve of core inflation in the United States is the core Personal consumption expenditures price index (PCE). This is based on chained dollars.

Since February 2000, the Federal Reserve Board’s semiannual monetary policy reports to Congress have described the Board’s outlook for inflation in terms of the PCE. Prior to that, the inflation outlook was presented in terms of the CPI. In explaining its preference for the PCE, the Board stated: The chain-type price index for PCE draws extensively on data from the consumer price index but, while not entirely free of measurement problems, has several advantages relative to the CPI. The PCE chain-type index is constructed from a formula that reflects the changing composition of spending and thereby avoids some of the upward bias associated with the fixed-weight nature of the CPI. In addition, the weights are based on a more comprehensive measure of expenditures. Finally, historical data used in the PCE price index can be revised to account for newly available information and for improvements in measurement techniques, including those that affect source data from the CPI; the result is a more consistent series over time. —Monetary Policy Report to the Congress, Federal Reserve Board of Governors, Feb. 17, 2000

Previously the Federal Reserve had used the US Consumer Price Index as its preferred measure of inflation. The CPI is still used for many purposes, for example, for indexing social security. The equivalent of the CPI is also commonly used by central banks of other countries when measuring inflation. The CPI is presented monthly in the US by the Bureau of Labor Statistics. This index tends to change more on a month to month basis than does "core inflation". This is because core inflation eliminates products that can have temporary price shocks (i.e. energy, food products). Core inflation is thus intended to be an indicator and predictor of underlying long-term inflation.

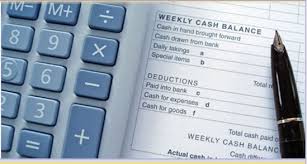

Consumer Leverage Ratio Consumer Leverage Ratio

Consumer Leverage Ratio is a term popularized by William Jarvis and Dr. Ian C MacMillan in a series of articles in the Harvard Business Review and refers to the ratio of total household debt, as reported by the Federal Reserve System to disposal personal income as reported by the US Department of Commerce, Bureau of Economic Analysis.

The term in a variety of other forms has been used to quantify the amount of debt the average American consumer has, relative to his/her disposal income. As of Q3 2009, the ratio stood at 1.24x. The historical average ratio since late 1975 is approximately 0.9x.

Many economists argue the rapid growth in consumer leverage has been the primary fuel of corporate earnings growth in the past few decades and represents significant economic risk to the US economy. Jarvis and MacMillan quantify this within specific businesses and industries in a ratio form as Consumer Leverage Exposure (CLE).

Ratio = total household debt/ disposable personal income

As reported by data from the Bureau of Economic Analysis and the Federal Reserve, below are recent historical Consumer Leverage Ratio levels:

|

Quarter

|

Ratio

|

|

Q1 2005

|

1.19x

|

|

Q2 2005

|

1.21x

|

|

Q3 2005

|

1.22x

|

|

Q4 2005

|

1.24x

|

|

Q1 2006

|

1.24x

|

|

Q2 2006

|

1.26x

|

|

Q3 2006

|

1.27x

|

|

Q4 2006

|

1.28x

|

|

Q1 2007

|

1.28x

|

|

Q2 2007

|

1.29x

|

|

Q3 2007

|

1.30x

|

|

Q4 2007

|

1.30x

|

|

Q1 2008

|

1.31x

|

|

Q2 2008

|

1.26x

|

|

Q3 2008

|

1.28x

|

|

Q4 2008

|

1.28x

|

|

Q1 2009

|

1.28x

|

|

Q2 2009

|

1.25x

|

|

Q3 2009

|

1.24x

|

|